Запуск 4G в Украине. Денег больше нет. Часть первая

Долгожданный запуск 4G-сетей сопровождается примечательным диссонансом в комментариях государственных мужей и руководства операторских компаний. Пока первые бьют в литавры и славят рассвет новой эпохи, вторые жалуются на то, что «наш рынок никому не нужен» и «деньги есть только у одного игрока».

Пару недель назад журналист одного из изданий спросил моё мнение о займе, взятом Vodafone для участия в 4G-тендере. Я ответил в том духе, что в такого рода заимствованиях нет ничего особенного. Основной акционер ЧАО «ВФ Украина» (ТМ Vodafone) Владимир Евтушенков впал в немилость и переживает не лучшие времена. В этой ситуации компания вынуждена привлекать средства на внешних рынках, что не так выгодно, как привлечение средства акционеров, но отнюдь не смертельно. В общем, объяснял я журналисту, ничего особенного. Однако новые подробности сделки, обнародованные Лигой, заставили меня пересмотреть своё мнение.

Для того, чтобы взять в долг 90 млн. Евро компания заложила не пятую часть, как сообщал в январе Интерфакс, а треть своего имущества на сумму 4,6 млрд. грн. Из этих денег 2,97 млрд. составляет обеспечение тела кредита, а ещё 1,6 млрд. грн. — процентов. Кредитные средства предназначены для приобретения 4G-лицензий и нового оборудования.

Паззл сошёлся, когда я прочитал комментарии руководителя Киевстар: «Чернышов говорит, что Киевстар не пришлось брать кредит под 4G. «Своих денег хватает», — уточнил он. На двух 4G-тендерах Киевстар потратил 3,8 млрд грн. Скорее всего, оператору это под силу, поскольку в 2017 году его прибыль до вычета налогов (EBITDA) составила 9,2 млрд грн.» Для сравнения, по итогам 2017 года Vodafone получил 2,2 млрд грн чистой прибыли, заплатив за 4G-частоты 2,4 млрд. грн.

Режет глаз и ничтожность суммы, ради которой игрок №2 вынужден брать кредит, и размер залога, и сама идея валютного займа, который придётся погашать за счёт поступлений в гривне. Как так получилось, что жалкие 90 млн. Евро составляют 20% всех активов второй по размеру компании телеком-рынка? В другом материале Лиги, датированном 2016 годом, приводятся сведения о капитализации операторов «большой тройки» в ретроспективе. Если в 2007 году стоимость лидера украинского рынка оценивалась в $8 млрд., то сейчас, по разным оценкам, она составляет от $697 млн. до $892 млн. Уменьшилась в десять раз за десять лет, господа.

Катастрофическое падение стоимости участников национального рынка мобильной связи — отправная точка для любых рассуждений об их настоящем и будущем.

Тайна третьего игрока

Итак, игрок №2 вынужден закладывать своё имущество, чтобы заплатить за частоты для 4G, т.е. не имеет достаточно свободных средств. Игрок №1 обошёлся собственными силами. А что же игрок №3?

Главным сюрпризом тендера на частоты в диапазоне 1800 МГц стал отказ lifecell от попыток нарастить свой портфель частот в этом диапазоне. Официальная позиция компании звучит следующим образом:

…После первого (январского) тендера на 2,6 ГГц компания и так имеет наибольшее количество частот в пересчёте на одного абонента. Компания тогда выторговала два первых лота, включая самый большой. Так что больше тратить они не планировали изначально. “Этого достаточно. Мы заплатили и получили, сколько запланировали заранее. Вместо того, чтобы тратить слишком много денег на частоты, мы собираемся вкладывать в нашу инфраструктуру и качество услуг”, — отметил Языджы.

В общем, «не очень-то и хотелось».

Есть две причины, по которым решительно невозможно принять на веру объяснения компании. Во-первых, освоение частот в диапазоне 2600 МГц намного дороже таковых для 1800 МГц.

Рис. 1 Оценка количества БС для покрытия территории в различных диапазонах

При этом стоит учесть, что в случае 1800 МГц частот украинским операторам не только не нужно строить новые позиции, но в большинстве случаев можно обойтись и без закупок дополнительного оборудования. Последние несколько лет операторы активно заменяли морально устаревшее оборудование базовых станций (БС) на современные мультистандартные решения. Чтобы 4G-ready БС начала обслуживать абонентов в этом стандарте, достаточно удалённо активировать соответствующий режим и донастроить антенны, что тоже производится дистанционно, без выезда специалистов на позицию. Учитывая этот фактор, совокупные затраты на освоение 2600 МГц диапазона радикально, во много раз превышают таковые для 1800 МГц.

Во-вторых, с момента своего появления на свет тринадцать лет назад ООО «Астелит»/»Лайфселл» (ТМ life:)/lifecell) жалуется на неравномерное распределение ключевого в этом бизнесе ресурса — частот. Частоты, действительно, распределены крайне неравномерно, причём, что весьма любопытно, с ведома и при содействии самой компании.

В 2009 году в результате слияния «Украинских Радиосистем» и «Киевстар» лидер рынка консолидировал у себя около половины частотного ресурса страны. У «Астелит»/»Лайфселл» была возможность заблокировать это объединение и компания даже сподобилась приостановить его руками СЕО компании Тансу Еэна. Однако потом акционеры без каких-либо объяснений убрали Еэна, а его преемник Юрий Курмаз разблокировал процесс, заявив, что не находит оснований говорить об угрозе сверхконцентрации частот.

Хотя эта странная, если не сказать сильнее, история не оставляет туркам права возмущаться ситуацией с частотами, буквально через пару лет они возобновили жаловаться на жизнь и требовать сатисфакции. Зимой 2017 года, в преддверии консультаций о порядке проведения 4G-тендеров, предыдущий СЕО lifecell Бурак Эрсой пытался разыграть «золотую акцию», требуя в обмен на содействие вагон и маленькую тележку всевозможных преференций. Особое место в этом перечне занимало перераспределение 1800 МГц в пользу lifecell. Это подтверждает, что вопрос с частотами в диапазоне 1800 МГц является для компании вполне актуальным.

Однако в результате проведения тендера мы видим удивительную картину. На момент его проведения 1800 МГц спектр делился между операторами «большой тройки» в пропорции 51%-32%-17%. У lifecell была возможность вдобавок к гарантированному лоту прикупить себе дополнительно хотя бы 5 МГц, нарастив долю до 27%, т.е. более чем в полтора раза. Вместо этого она отказалась от участия в торгах, получив в результате всего лишь 20% общего объёма этих частот, всего на 17% больше, нежели имела ранее.

Противоречие между официальной позицией компании и общеизвестными обстоятельствами можно объяснить допущением, что у неё попросту не нашлось достаточно денег на борьбу за дополнительные частоты. Из-за этого компания минимизировала свои затраты на приобретение лицензий, благо условия второго тендера обеспечили ей гарантированный фрагмент спектра по фиксированной цене, а на первом можно было чуть-чуть сэкономить, покупая несмежные полосы частот.

Эти умозаключения я сделал после прочтения материала о подробностях 4G-займа Vodafone, датированного 20 марта. А через несколько дней мне на глаза попалось интервью Ольги Устиновой, где первое лицо компании прямым текстом утверждает, что «только у одного оператора есть деньги, чтобы заплатить за лицензии в 1,8 ГГц». Интервью в целом можно охарактеризовать как минорное, его тональность весьма отличается от бравурных реляций представителей государства.

Уже не только анализ поведения, но и публичные заявления участников тендеров на 4G-лицензии позволяют говорить о чрезмерной фискальной нагрузке на участников рынка.

Почём частоты для народа?

Попытки Олега Ляшко раскачать скандал вокруг стоимости лицензий привлекли к этой теме внимание общественности. Первый и, кажется, единственный внятный материал по данному вопросу принадлежит Сергею Цыбе из юридической фирмы Астерс. Он предложил сравнительный анализ стоимости частот, которые были получены на торгах в разных странах. Чтобы учесть различие в масштабах, использована стоимость 1 МГц, приведённая к численности населения.

Рис. 2 Аукционы на 1,8 ГГц

Бросается в глаза, что частоты в диапазоне 2600 МГц обошлись украинским операторам намного дороже среднеевропейских, тогда как в случае 1800 МГц они практически совпали. При этом первые были проданы практически по номиналу, а вторые — на 35% дороже, т.е. начальная цена на 2600 МГц была завышена ещё сильнее. Как показано выше, коммерческий потенциал этого диапазона много меньше, что делает различие в стоимости частот уже совсем неожиданным.

Рис. 3 Аукционы на 2,6 ГГц

Объяснение данному парадоксу можно найти в пространном интервью Александра Животовского. Схема расчёта «справедливой компенсации», посредством которой небезызвестная «ММДС-Украина» обосновывала свои претензии на 500 млн. гривен отступных, в случае компенсации за частоты «большой тройки» давала баснословные 50 миллиардов. Помыкавшись, Комиссия решила зайти с другой стороны и остановилась на схеме «сколько угодно, но не более 25% стартовой цены». Соответственно, у неё возник мотив задрать цены на 2600 МГц частоты, чтобы не мытьём, так катаньем обеспечить Ринату Леонидовичу положенные ему по конкретным государственным понятиям полмиллиарда.

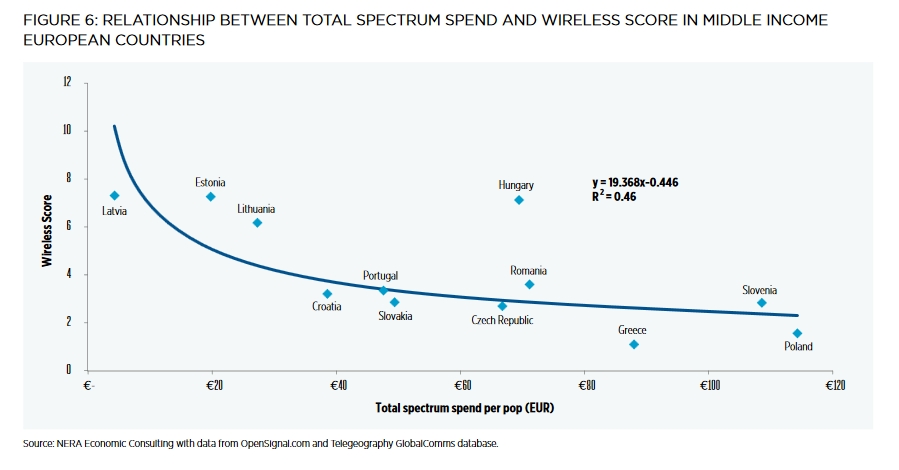

Вообще говоря, такого рода графики — не бог весть какое дело. Жаль, что советник юридической фирмы оказался единственным, кто нашёл желание и время взять в Сети один из множества аналитических материалов и добавить пару цифр по Украине. Можно взять отчёт «International benchmarking of 900MHz and 1800MHz spectrum value», подготовленный для британского регулятора в 2013 году. Можно взять совсем свежий «Effective Spectrum Pricing in Europe: Policies to support better quality and more affordable mobile services«. В нём есть данные о том, как коррелирует стоимость частот и степень развития беспроводных технологий, выраженная как место страны в соответствующих рейтингах. Чем больше денег пытается слупить с участников рынка правительство, тем хуже дела с телекоммуникациями, так можно описать эту зависимость.

Рис. 4 Зависимость уровня развития технологий от стоимости частот

Однако все эти материалы имеют существенный недостаток с точки зрения анализа происходящего именно у нас. Любая из упомянутых в них стран имеет показатели рынка мобильной связи — что объём, что ARPU, — во много раз больше, нежели в Украине. Что толку сравнивать результаты недавних тендеров со стоимостью 1 МГц частот в Польше или Турции, если совокупная выручка тамошних операторов составляет то ли пять, то ли семь миллиардов долларов, т.е. в четыре-пять раз больше? Очевидно, что размер рынка и доходность от одного абонента прямо влияет на возвратность инвестиций.

Недостаточно привести стоимость частот к численности населения, необходимо учитывать и драматическую разницу экономических показателей. В качестве примера подобных расчётов приведу фрагмент анализа, который был подготовлен одной из консалтинговых компаний по заказу «большой тройки». В нём стоимость частот приводится к размеру ВВП по курсу, в котором учтена разница покупательной способности.

Если смотреть на результаты тендера с этого ракурса, государство ободрало операторов как липку.

С этого ракурса поведение lifecell выглядит вполне рационально. Оказавшись в безвыходном положении, компания приняла решение минимизировать свои вложения в приобретение лицензий. Остаётся вопрос как она в этом положении очутилась? Кто в этом виноват?

Об этом поговорим в следующей части.

Источник: журнал MEDIASAT : цифровое ТВ, радиовещание и телекоммуникации

blog comments powered by Disqus